Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 01.08.22 - 07.08.22

По мере развития производных рынков биткоинов и эфириума сложные торговые позиции могут быть установлены с использованием как опционов, так и фьючерсов. Слияние Ethereum дает возможность наблюдать за таким рыночным позиционированием в больших масштабах.

Ставка на слияние

На этой неделе рынок биткоинов был относительно спокойным, консолидировавшись между максимумом в 23 832 доллара и минимумом в 22 486 долларов. Поскольку рыночные условия все еще восстанавливаются после довольно волатильного июня, в позиционировании на рынках деривативов Биткоин и Эфириум происходят тонкие сдвиги.В информационном бюллетене этой недели мы рассмотрим заметное расхождение, которое развилось на рынках фьючерсов и опционов, сосредоточенное вокруг слияния Etheruem, запланированного на сентябрь. Похоже, что трейдеры используют колл-опционы, чтобы делать ставки на цену ETH в сентябре, в то время как бэквордация фьючерсов и опционов указывает на ожидание продажи новостей.

Похоже, что это относительно сложное рыночное позиционирование, добавляющее еще одно свидетельство того, что институциональный капитал вкладывается в назревающую ликвидность на рынках фьючерсов и опционов.

Базовый уровень биткоинов

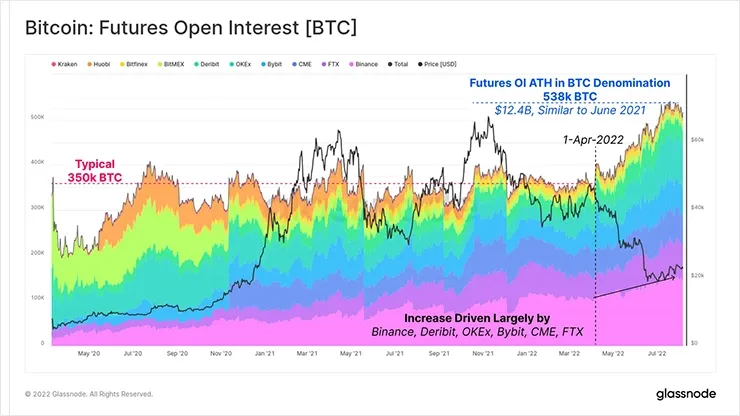

Чтобы начать наш анализ, мы оценим, как рынки деривативов оценивают биткоин, учитывая, что есть несколько фундаментальных изменений на уровне протокола, влияющих на краткосрочное ценообразование. С начала апреля на рынках фьючерсов на биткоин наблюдался резкий рост открытого интереса, который поднялся с базового уровня около 350 тыс. BTC и достиг новых высот в 538 тыс. BTC. Рост происходит за счет нескольких бирж, в первую очередь Binance, Deribit, OKEx, Bybit, FTX и CME.Сравнение открытого интереса к деноминации BTC помогает отделить периоды роста кредитного плеча фьючерса от изменений цены монеты. В долларах США текущий открытый интерес составляет 12,4 миллиарда долларов, что является относительно низким показателем и эквивалентно раннему бычьему рынку в январе 2021 года и минимуму распродажи в 29 тысяч долларов в июне 2021 года.

Обратите внимание: превышение открытого интереса по фьючерсам выше 550 000 BTC будет сигнализировать о новом ATH во фьючерсном кредитном плече и предполагает повышенную вероятность события делевереджа.

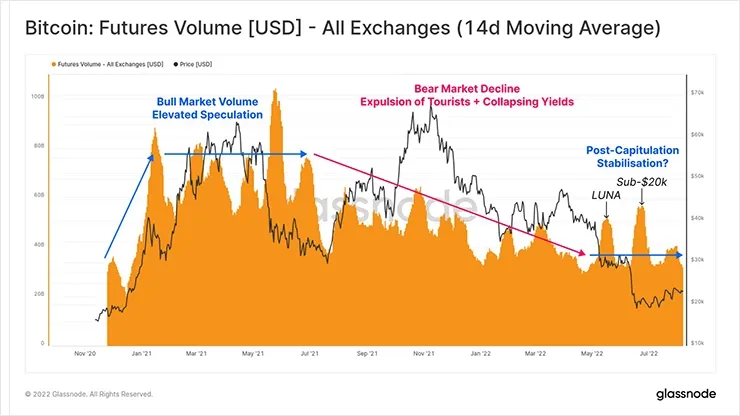

Объем торговли фьючерсами, похоже, стабилизировался после краха LUNA. Объем торговли испытал структурное снижение за 12 месяцев после распродажи в мае 2021 года, но, похоже, восстанавливает нижний предел на уровне около 33 миллиардов долларов в день.

Учитывая крупномасштабное увеличение открытого интереса (в относительном масштабе), это может указывать на то, что трейдеры все больше готовы брать на себя ценовые риски биткоинов после двух крупных событий капитуляции в мае и июне.

Обратите внимание: превышение объема фьючерсов (7D SMA) выше 45 миллиардов долларов будет сигнализировать о заметном росте объема торгов и предполагать повышенную вероятность краткосрочной волатильности.

Структурные изменения также произошли на фьючерсных рынках за последние 18 месяцев. Доля обеспеченной монетами маржи снизилась с 70% до нового нормального базового уровня доминирования около 40%. Другими словами, примерно 60% фьючерсной маржи теперь размещается через обеспечение в стейблкоинах и фиатах, что устраняет дополнительную волатильность, вызванную изменением стоимости обеспечения вместе с фьючерсными контрактами.

Это означает, что, несмотря на высокое кредитное плечо фьючерса, базовая маржа выглядит гораздо более стабильной, что снижает влияние отрицательной выпуклости по сравнению с началом 2021 года.

Фьючерсы оценивают Биткоин в состоянии контанго, когда трейдеры должны заплатить небольшую премию, чтобы получить доступ к Биткоину в будущем. Это более распространенное условие для рынков биткоинов, и премия к концу года составляет всего 3,24%. Эта доходность кэш-энд-керри едва ли может конкурировать с доходностью, доступной по казначейским обязательствам США, и, таким образом, вряд ли указывает на какой-либо долгосрочный бычий уклон.

Аналогичный уровень нейтральности можно увидеть в ставках бессрочного свопового финансирования, которые слегка положительны и составляют 2,3% в годовом исчислении. Что касается календарных фьючерсов, небольшая положительная доходность является нормальным явлением, а уровень ставок финансирования предполагает относительно небольшой перекос в любом направлении.

В целом объемы торгов на рынках фьючерсов на биткоин, похоже, стабилизировались и предполагают небольшой уклон в сторону роста. Открытый интерес высок относительно BTC, но не так высок в долларах США. Похоже, это указывает на то, что трейдеры все больше готовы брать на себя ценовые риски BTC, но пока не «ставят на кон».

Обратите внимание: падение уровня фондирования (7D SMA) ниже 0 будет сигнализировать об отрицательном развороте текущей премии, а превышение 0,005% будет сигнализировать об увеличении спекулятивной премии.

Вызов слияния

Однако по другую сторону барьера трейдеры деривативов делают очевидные ставки на Ethereum, особенно в связи с предстоящим слиянием, запланированным на 19 сентября. Впервые в истории открытый интерес к опционам Ethereum в размере 6,6 млрд долларов теперь выше, чем для биткоинов в 4,8 млрд долларов. Хотя это еще не рекордный максимум, открытый интерес опционов ETH близок к тому, чтобы установить новый, в то время как открытый интерес к биткоинам остается значительно ниже пика и составляет всего 35% от ATH.

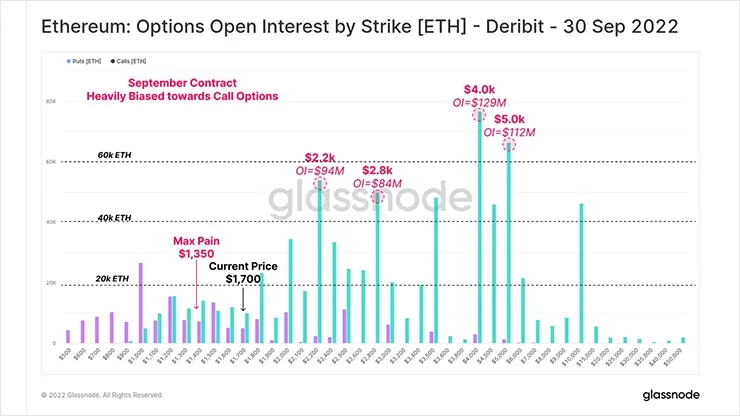

Если мы посмотрим на сентябрьские контракты на Deribit, сразу станет ясна предвзятость трейдеров Ethereum. Опционы колл превосходят опционы пут по размеру: трейдеры делают ставки на цены ETH выше 2,2 тыс. долларов, а значительный открытый интерес достигает даже 5,0 тыс. долларов.

Однако максимальная цена боли в настоящее время составляет около 1,35 тысячи долларов, что приведет к тому, что максимальное количество опционов истечет без денег. Учитывая, что на сегодняшний день это ниже спотовой цены, впереди очень интересный месяц.

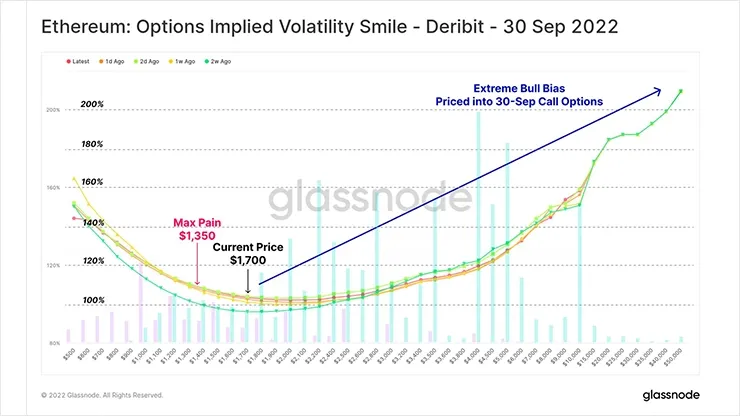

Этот большой спрос со стороны покупателей на опционы колл ETH, истекающие в сентябре, подтолкнул изгиб волатильности к состоянию крайнего бычьего уклона. На этот график наложены бары открытого интереса, где видно, что восходящий наклон в значительной степени обусловлен трейдерами, готовыми платить премию за длинную экспозицию колл.

Подразумеваемая волатильность для этого контракта значительно превышает 100% почти для всех цен исполнения. Самые оптимистичные трейдеры, покупающие колл-опционы на сумму выше 5 тысяч долларов, готовы заплатить премию в размере более 130% подразумеваемой волатильности.

Если мы сравним форму и масштаб сентябрьского изгиба волатильности с октябрьским, мы увидим резкое снижение на правом хвосте с относительно плоской формой и менее 110% IV по всей кривой. Это говорит об относительно более низком спросе на ETH через опционы после события слияния. Интересно, что после слияния левый хвост указывает на значительно более высокую подразумеваемую волатильность, что указывает на то, что трейдеры платят премию за защиту опциона пут после слияния.

Продажа будущих новостей

Учитывая сильный бычий уклон на рынках опционов ETH, можно было бы ожидать, что спотовый спрос будет довольно сильным. Тем не менее, если посмотреть на изменение чистой позиции биржи, то можно увидеть всего -700 миллионов долларов чистого вывода в месяц.В то время как 700 миллионов долларов – это большая сумма, вывод средств на бирже меркнет по сравнению с недавними пиками в 3 миллиарда долларов в месяц, а также по сравнению с 6,6 миллиардами долларов открытого интереса к опционам. Ежемесячный вывод средств на бирже сегодня составляет всего 2% от объема торгов фьючерсами, тогда как в апреле 2022 года и ноябре 2021 года это соотношение достигло более 20%.

![Ethereum: изменение чистой позиции биржи [USD] – все биржи изменение чистой позиции биржи [USD] – все биржи](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhSnDW2JDBBxYhFuyc2ruv7fetSRwRauAbg_RsgM2VkWcHwU9jHiFi82AP3JNdVdqw61PnW79K7MTogmua_F18lxv5xpZh4Zjujtxg3EF8cbH0sl6y49evzY-CY8sll5XxC6HbeSD-Uod3mKHCji3k-SgWgLlWtJ5pWDJa8GhBmkMIN0xetfS-iyeTW/s1600-rw/en-in11.webp)

Структура фьючерсов на ETH заметно отличается по форме от кривой биткоинов и находится в состоянии бэквордации. Это означает, что фьючерсные трейдеры оценивают ETH со скидкой после слияния, что соответствует более высокой премии, которую платят трейдеры опционов.

Хотя дисконт невелик, всего -2,27% в годовом исчислении, он указывает на то, что на рынках календарных фьючерсов высока активность коротких позиций. Наиболее вероятное объяснение заключается в том, что инвесторы используют фьючерсные рынки как для хеджирования риска падения, так и, возможно, для финансирования премий, выплачиваемых по опционным позициям.

![Ethereum: срочная структура фьючерсов [USD] срочная структура фьючерсов [USD]](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEjnZHvTv61o7BriBCOdog6CZnkSt7enCR0Ootjbg-Duf7_W-zKHhq5y8iesegY8PA5uB6rh-IqcbgPBmpUWLoGbyg5CRLANvkPqs7kKifTiD4J01Zsp2ZuHVjXs-kMkOhv1AeQB31a0C9UlwKfp_XZ9OC_aQQjmz9KtqsJCuex0Hhqf3TSGmhwKqVvB/s1600-rw/en-in12.webp)

Наконец, мы можем видеть, что спрос на короткие календарные фьючерсы (на 3-месячной основе) проявляется как отрицательная стоимость переноса, достигая около -3,68% в годовом исчислении. Это подтверждает, что трейдеры готовы платить премию за защиту от убытков, обращая внимание на слияние как за спекуляции на повышение, так и за событие продажи новостей постфактум.

Это демонстрирует, как трейдеры размещают все более сложные позиции, используя растущую глубину рынков фьючерсов и опционов. Однако это не так сильно отражается на спотовых рынках, предполагая, что трейдеры рассматривают слияние в первую очередь как возможность для ценового воздействия, и в меньшей степени как случай для более фундаментальной спотовой позиции.

Резюме и выводы

В этом информационном бюллетене мы проанализировали рынки фьючерсов и опционов, чтобы оценить, на что рынок рассчитывает в ближайшей перспективе. Принимая за основу Биткоин, можно предположить, что инвесторы готовы принять на себя больше ценовых рисков, но еще не подвергались серьезным рискам. На рынках деривативов Биткоин наблюдается небольшая предвзятость по направлению.Однако со стороны Ethereum трейдеры явно придерживаются длинного предубеждения, сильно выраженного в опционных контрактах, сосредоточенных в сентябре. Рынок фьючерсов и опционов находится в бэквордации после сентября, что позволяет предположить, что трейдеры ожидают, что слияние будет событием в стиле «покупай слухи, продавай новости» и заняли соответствующие позиции.

Однако спотовые изъятия ETH с бирж относительно невелики по сравнению с недавними пиками спроса. Это указывает на то, что опытные трейдеры используют глубину рынков деривативов в качестве предпочтительного инструмента, чтобы получить доступ к цене и хеджировать риск события слияния.

Тарас С.Частный инвестор, предприниматель, блогер. Инвестирую с 2008 года. Зарабатываю в интернете на высокодоходных проектах, криптовалютах, IPO, акциях и других активах. Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую партнеров, делюсь опытом.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.