Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 18.04.22 - 24.04.22

Доходность, подразумеваемая волатильность и объем торгов на рынках деривативов Биткоин продолжают сокращаться, что приводит к совокупному снижению притока капитала. Объемы внутри сети также остаются приглушенными, однако начинают развиваться более конструктивные среднесрочные и долгосрочные фундаментальные тенденции.

Растущее доминирование бессрочных свопов

Волатильность и объем торгов на рынке биткоинов продолжают снижаться, поскольку цены остаются в диапазоне консолидации от 38 до 42 тысяч долларов. Рыночные цены снова немного ослабли на этой неделе, торгуясь с максимума в 42 893 доллара и потеряв позиции на недельном минимуме в 38 729 долларов.В настоящее время рынок торгуется во все более узком ценовом диапазоне в течение почти трех месяцев, что привело к исторически низкой доходности, доступной на фьючерсных рынках по сделкам наличными и кэрри, наряду с постоянным снижением объемов торгов. Подразумеваемая волатильность, оцененная на рынках опционов, также упала ниже 60% на этой неделе, что значительно ниже волатильности 80%+, характерной для большей части 2021 года.

Кроме того, объемы транзакций в сети остаются низкими, хотя и с растущей тенденцией к транзакциям с высокой стоимостью (более 10 миллионов долларов) и макроэкономическим снижением объемов, связанным с притоком и оттоком обмена. В этом выпуске мы сосредоточимся на ряде этих общих тенденций, которые развиваются на рынках биткоинов, в том числе:

- Сжатие объемов торгов, низкая подразумеваемая волатильность опционов и скользящая базисная доходность постоянно ниже 3% на фьючерсных рынках. Все это приводит к утечке капитала с рынков биткоинов, поскольку инвесторы ищут более высокую прибыль в других местах.

- Доминирование рынков бессрочных фьючерсов продолжает расти, поскольку эти инструменты явно стали предпочтительным источником кредитного плеча.

- Снижение объема расчетов в сети, однако, с растущим преобладанием транзакций большого размера (более 10 миллионов долларов).

- Циклическое расхождение между объемом притока/оттока, связанным с обменом, и общим объемом сделки. Это сопровождает потенциальное изменение импульса в отношении использования сети и обеспечивает потенциально конструктивный разворот в фундаментально подразумеваемой оценке Биткоина.

Вечное доминирование фьючерсов на подъеме

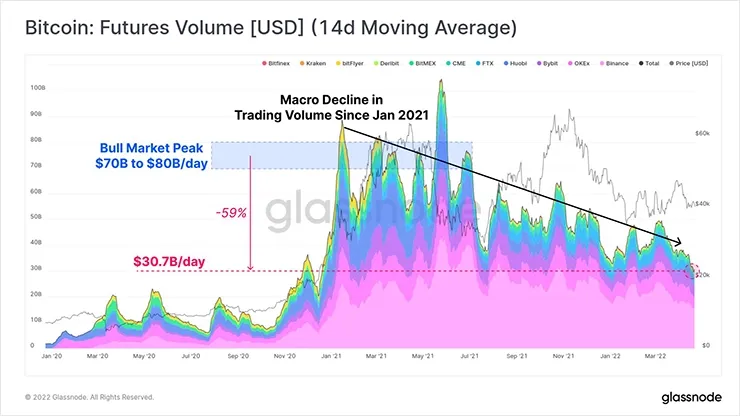

За последние пять лет или около того рынок деривативов Биткоин рос и развивался как на дрожжах. В 2017 году он превратился из небольшой доли объема спотовой торговли в доминирующее место для определения цен. Объем торговли фьючерсами теперь кратен объему спотового рынка.Тем не менее, с января 2021 года совокупный объем торговли фьючерсами на макроэкономическом уровне снижается. В первой половине 2021 года объемы торгов составляли от 70 до 80 миллиардов долларов в день. Однако на текущем рынке объемы торговли фьючерсами упали более чем на 59% и в настоящее время составляют около 30,7 млрд долларов в день. В октябре-ноябре 2021 года всплеск практически не наблюдался, даже несмотря на то, что цены достигли новых исторических максимумов.

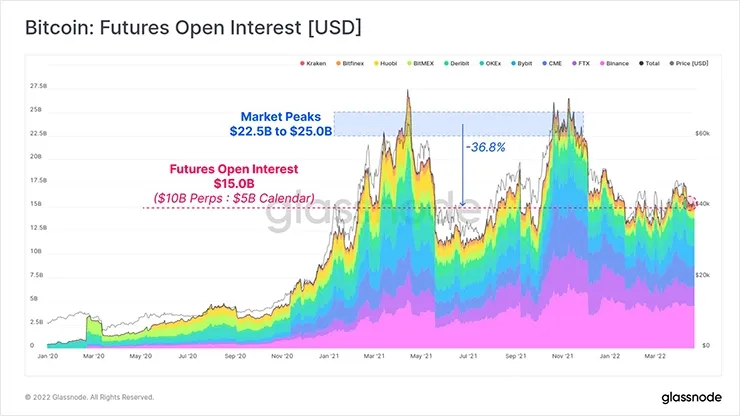

Открытый интерес к фьючерсным рынкам также заметно ниже, чем в пиковые бычьи периоды, и в настоящее время колеблется около 15 миллиардов долларов, с разделением 2:1 между бессрочными фьючерсами и фьючерсами с календарным истечением. Текущий открытый интерес аналогичен уровням, наблюдаемым в период с мая по сентябрь 2021 года, но остается на 36,8% ниже пиковых значений в $22,5 млрд+, установленных в апреле и снова в ноябре.

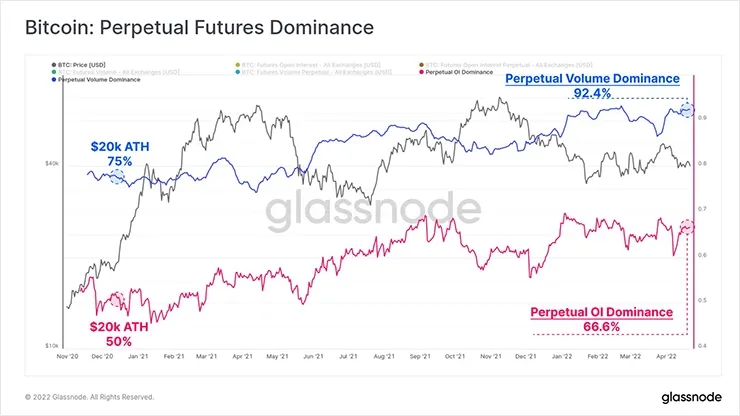

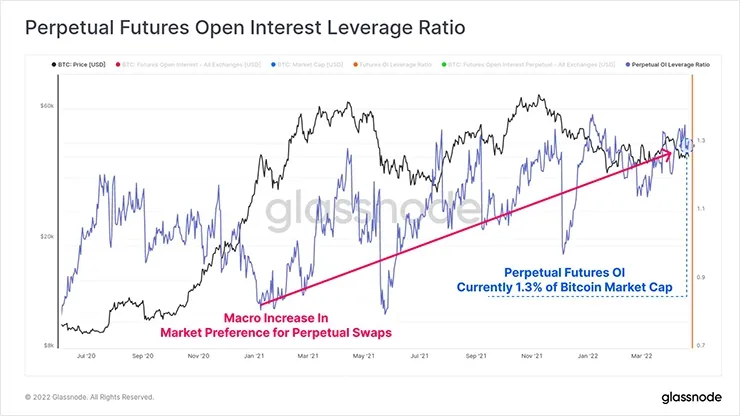

Бессрочные фьючерсы все чаще становятся предпочтительным инструментом для торговли, и эту тенденцию можно четко визуализировать на графике доминирования ниже:

- Синий представляет преобладание объема сделок с бессрочными свопами по сравнению с общим объемом фьючерсных контрактов, демонстрируя замечательное преобладание в 92,4% в настоящее время. Это увеличилось с 75% доминирования в декабре 2020 года, когда рынок преодолел последние циклы в 20 000 долларов США.

- Розовый представляет ту же концепцию доминирования, но применительно к открытому интересу к фьючерсам, который вырос с 50% до более чем 66% с декабря 2020 года.

Во многих отношениях эта тенденция ожидаема и, вероятно, является результатом нескольких ключевых факторов:

- Бессрочные свопы более точно соответствуют ценам спотовых индексов, что упрощает и делает управление позициями и кредитным плечом более интуитивно понятным для трейдеров.

- Низкие затраты на хранение и доставку, связанные с цифровыми активами, сводят на нет многие преимущества календарных фьючерсов по сравнению с физическими товарами. Календарные фьючерсы предоставляют полезные инструменты для хеджирования рисков и оценки будущих затрат на производство и доставку физических товаров, однако для биткоинов эти затраты приближаются к нулю.

Эта тенденция также видна в коэффициенте левериджа фьючерсов, который остается в структурном восходящем тренде. Это отражает растущую тенденцию рынка размещать капитал преимущественно на рынках бессрочных свопов, а не календарных фьючерсов. Текущий открытый интерес к бессрочным свопам эквивалентен 1,3% рыночной капитализации биткоинов, что приближается к исторически высокому уровню.

Однако следует отметить, что совокупный коэффициент кредитного плеча для всех фьючерсных рынков фактически снизился за последние две недели, упав с 2,1% в начале апреля до 1,9% сегодня. Таким образом, в то время как открытый интерес к бессрочным свопам относительно высок, происходит еще больший совокупный перенос капитала и кредитного плеча из фьючерсов с календарным сроком действия, что приводит к чистому снижению общего кредитного плеча.

Сжатие доходности и волатильности продолжается

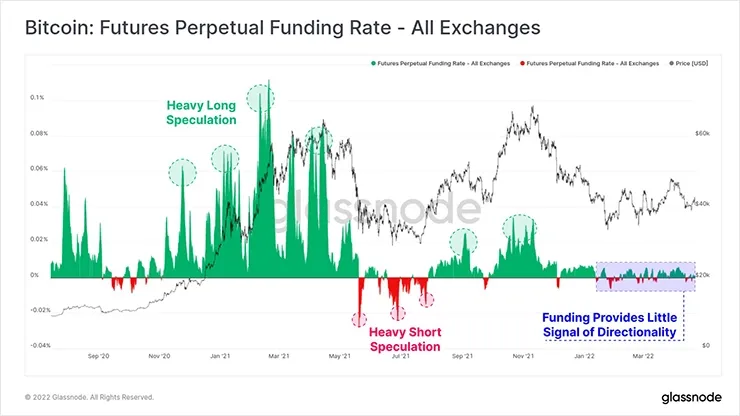

Снижение коэффициента кредитного плеча на всех фьючерсных рынках, несмотря на увеличение кредитного плеча в бессрочных свопах, предполагает, что разумный объем капитала фактически уходит с рынка биткоинов. Это также подтверждается снижением объемов торговли, показанным выше.Если мы посмотрим на ставки бессрочного своп-финансирования, то увидим, что большую часть 2022 года доступная доходность была очень низкой, а направленность невелика. Это резко контрастирует с гипер-бычьими длинными спекуляциями в первом полугодии 2021 года и снова с августа по ноябрь, а также с периодами крайнего медвежьего настроения в мае-июле 2021 года.

Если мы переведем бессрочную ставку финансирования в годовом исчислении и сравним ее с 3-месячной скользящей базой, доступной в календарных фьючерсах, мы сможем увидеть вероятную причину, по которой капитал уходит с рынков биткоинов.

Доходность, доступная на фьючерсных рынках, сократилась до уровня чуть выше 3,0%, что едва ли превышает доходность, доступную от 10-летних казначейских облигаций США (2,9%), и значительно ниже, чем недавний показатель инфляции ИПЦ США в 8,5%. Вполне вероятно, что снижение объемов торгов и более низкий совокупный открытый интерес являются симптомом оттока капитала из деривативов Биткоин в сторону более высокой доходности и потенциально более низких предполагаемых возможностей риска.

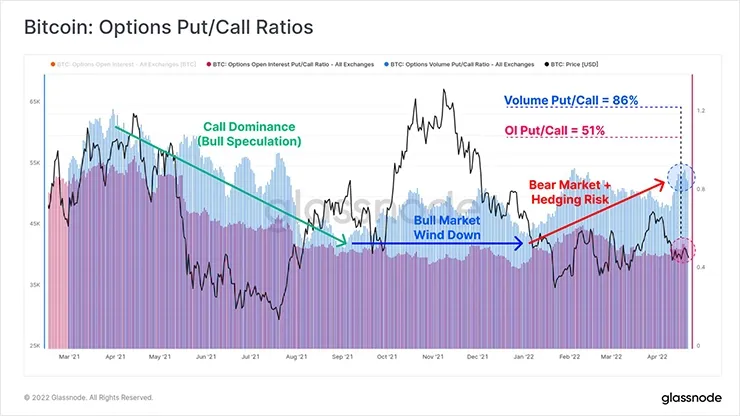

Мы также можем видеть, что рынки опционов оценивают исторически низкую подразумеваемую волатильность, которая за последние несколько недель упала ниже 60%. В прошлом году было очень мало случаев, когда подразумеваемая волатильность была такой низкой, большинство из них приходилось на текущий диапазон консолидации, который содержал почти все ценовые действия с начала года.

При низкой подразумеваемой волатильности на рынках опционов продавцы коротких опционов находятся в той же лодке с низкой доходностью, что и фьючерсные трейдеры наличными.

Мы также можем увидеть общий сдвиг в настроениях и управлении рисками в коэффициентах Put-to-Call, связанных как с объемом торговли опционами (синий), так и с открытым интересом (розовый). Спрос на колл-опционы доминировал на протяжении большей части 2021 года, вплоть до сентября, когда бычьи настроения, похоже, утихли. С началом 2022 года рынок явно отдавал предпочтение опционам пут, поскольку усиливались медвежьи настроения и возрастал спрос на хеджирование риска снижения.

Расхождение в объемах внутри сети

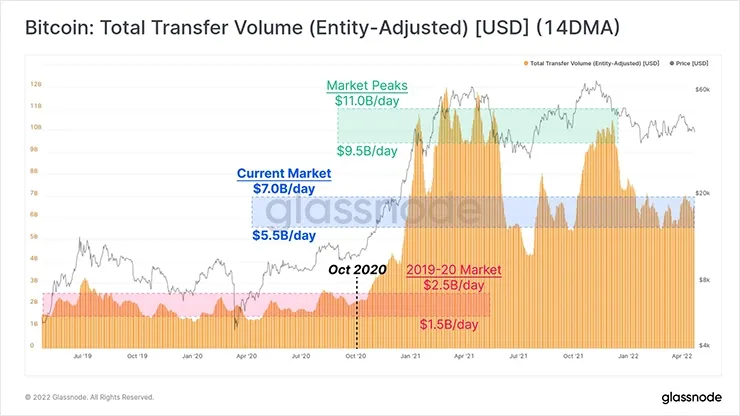

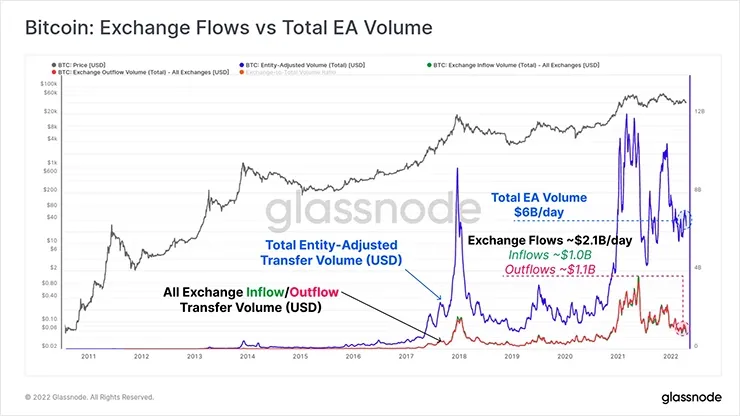

Переходя от рынков деривативов, мы можем увидеть аналогичную тенденцию к снижению совокупного объема внутри объемов расчетов в сети. Стоимость сети Биткоин в настоящее время составляет от 5,5 до 7,0 млрд долларов в день, что примерно на 40% ниже, чем от 9,5 до 11,0 млрд долларов в день на пиках бычьего рынка.Однако объемы расчетов остаются заметно выше, чем ~2,0 млрд долларов в день, наблюдавшиеся в течение 2019-2020 годов, что свидетельствует о чистом увеличении использования сети.

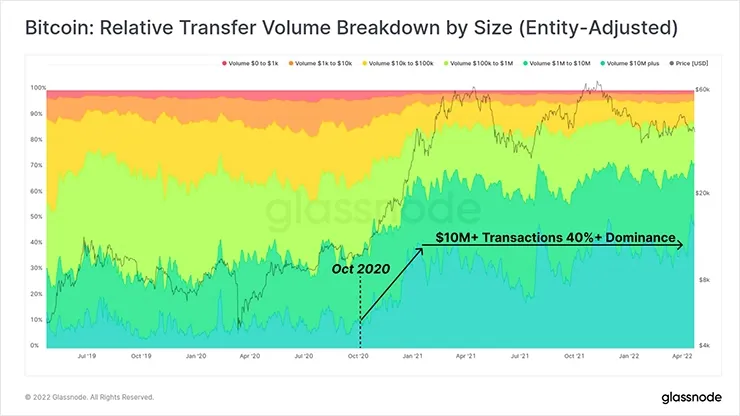

Разбивка размера транзакций также, по-видимому, структурно изменилась, особенно после октября 2020 года. На приведенной ниже диаграмме показана относительная разбивка объема транзакций по стоимости в долларах США, и совершенно очевиден взрыв доминирования размера транзакции более 10 миллионов долларов (темно-зеленый). До октября 2020 года на эти крупные транзакции едва приходилось 10% объема переводов в важный день, однако теперь они отражают довольно стабильное преобладание в 40%.

Обратите внимание, что в этих диаграммах используются наши данные, скорректированные по организациям, которые отфильтровывают неэкономические транзакции, такие как управление внутренним кошельком биржи и самостоятельные расходы организаций. Вполне вероятно, что это устойчивое преобладание крупных транзакций отражает очень реальный рост расчетов по стоимости со стороны инвестиционных/торговых организаций институционального размера, хранителей и состоятельных частных лиц.

Объемы переводов на биржи и с бирж всегда составляли значительную долю общих потоков транзакций, и их важно оценивать в контексте. На приведенной ниже диаграмме показан общий объем с поправкой на организацию (синий) в сравнении с биржевым притоком (зеленый) и оттоком (красный), все с деноминацией в долларах США.

Во-первых, мы можем видеть, что притоки и оттоки часто очень похожи по масштабу, а трассы обычно перекрывают друг друга, по крайней мере, визуально в этом масштабе. Общие обменные потоки в настоящее время составляют около 2,1 миллиарда долларов в день с небольшим преобладанием оттока (1,1 миллиарда долларов в день против притока в размере 1,0 миллиарда долларов в день).

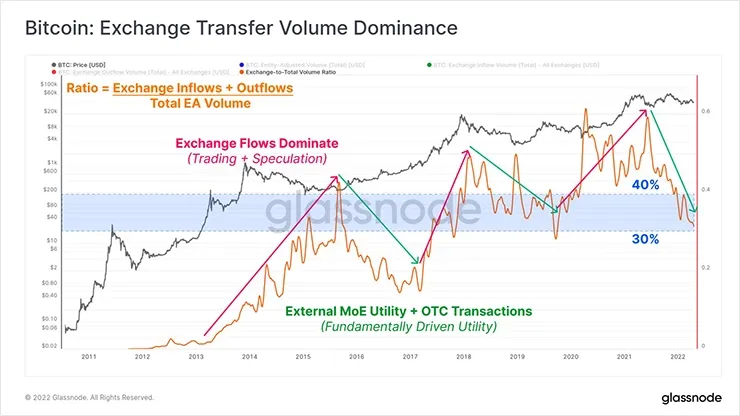

Затем мы можем взять соотношение между общими обменными потоками (приток + отток) и общим объемом переводов, пытаясь проследить циклические закономерности, связанные с доминированием обменных транзакций.

- В частности, с 2016 года объем в сети, связанный с биржевыми притоками/оттоками, обычно увеличивается в более спекулятивные и бычьи периоды, такие как бычий рост 2016-2017 годов, и снова с июля 2019 года по май 2021 года.

- И наоборот, на более поздних стадиях медвежьих рынков, таких как 2018-2019 годы и с мая 2021 года, доля операций, связанных с обменом, обычно снижается по сравнению с расчетами совокупной стоимости.

Объем на биржах и вне их в настоящее время составляет около 32% всей расчетной стоимости, что является относительно низким показателем. Возможно, это говорит о том, что происходит постепенный переход от чистой спекуляции к более фундаментально обусловленным потокам спроса, таким как внебиржевые транзакции, накопление держателями, кастодиальные мультиподписные настройки и т. д.

Наконец, мы можем взять эти наблюдения за совокупными объемами транзакций и смоделировать их как фундаментальную модель ценообразования с помощью методологии, впервые предложенной Вилли Ву. Ценовая модель NVT берет двухлетнее медианное значение коэффициента NVT и умножает его на текущий объем транзакций. Таким образом, результирующая модель устанавливает подразумеваемую оценку, основанную на текущих уровнях использования биткоинов для расчета стоимости.

28-дневный (зеленый) и 90-дневный (розовый) период используются для установления быстрого и медленного сигнала соответственно. Эти две модели в настоящее время оценивают биткоин между 32,5 тыс. долларов (90-дневный) и 36,1 тыс. долларов, причем обе начинают достигать дна и потенциально могут развернуться. Следует отметить недавнее пересечение положительного импульса, когда более быстрый 28-дневный пробил выше 90-дневного.

Исторически такие пересечения были конструктивными среднесрочными и долгосрочными сигналами. Однако, как показано синим цветом ниже, эти сигналы требуют подтверждения временем, чтобы должным образом доказать наличие положительного импульса. Расчет большей стоимости в сети приведет к увеличению обеих этих моделей, что подразумевает более сильные базовые принципы (и наоборот, также верно).

Резюме и выводы

Рынки деривативов биткоин значительно повзрослели за последние годы, и их основная структура продолжает развиваться. Мы наблюдаем явный сдвиг в предпочтительном инструменте от фьючерсов с календарным истечением к рынкам бессрочных свопов, что ожидается, учитывая простоту интерпретации цен и низкие затраты на хранение и доставку цифровых активов.В течение последних 12 месяцев мы наблюдали, как объемы торгов, подразумеваемая волатильность и доступная доходность наличными и кэрри сокращались до исторических минимумов, что, по-видимому, мотивирует часть капитала покинуть биткоин-пространство в поисках более высокой доходности. Это становится все более вероятным, учитывая, что доходность кэш-энд-кэрри устойчиво ниже 3,0%, а общая инфляция составляет 8,5%.

Интересно, что, несмотря на то, что объемы расчетов в сети также приглушены, существует растущая (но ранняя) тенденция к укреплению основных фундаментальных показателей. Транзакции на сумму более 10 миллионов долларов с конца 2020 года сохраняли доминирование примерно на 40%, а доминирование спекулятивных валютных притоков и оттоков, часто связанных с бычьим рынком, похоже, снижается.

Подразумеваемые оценки ценовой модели NVT остаются в диапазоне от низких до средних 30 тысяч долларов, что действительно указывает на то, что быкам не хватает работы. Тем не менее, эти модели, возможно, начинают снижаться и разворачиваться, и за этой тенденцией стоит следить в ближайшие недели.

Тарас С.Частный инвестор, предприниматель, блогер. Инвестирую с 2008 года. Зарабатываю в интернете на высокодоходных проектах, криптовалютах, IPO, акциях и других активах. Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую партнеров, делюсь опытом.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.