Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 21.03.22 – 27.03.22

На этой неделе рынки биткоинов выросли, поскольку предложение старше 1 года приближается к новым историческим максимумам. В этом анализе мы исследуем более долгосрочный путь к восстановлению и то, как динамика предложения исторически сигнализировала, когда медвежьи рынки подходят к концу.

Дорога к восстановлению

Рынок биткоинов пережил сильную неделю, поднявшись с минимума в 40 710 долларов и вырвавшись из диапазона консолидации до нового локального максимума в 47 649 долларов. Это первое устойчивое ралли после многих месяцев бокового колебания цены.За последние несколько месяцев мы обрисовали в общих чертах различные случаи и точки зрения, которые описывают структуру рынка биткоинов как находящуюся, скорее всего, на медвежьем рынке, который, возможно, начался еще в мае 2021 года. Однако, как говорится на рынке, медвежьи рынки следуют за бычьими.

Процесс формирования дна и капитуляции инвесторов на медвежьем рынке часто является длительным и болезненным процессом, и Биткоин еще не вышел из медвежьего леса. Тем не менее, в этом выпуске мы стремимся заглянуть дальше, пытаясь определить показатели, которые указывают на то, происходит ли конструктивное восстановление в долгосрочной перспективе.

Управляющее резюме

- Доля предложения монет возрастом от 1 года быстро приближается к историческим максимумам, поскольку монеты, накопленные в первом квартале бычьего рынка 2021 года, остаются неизрасходованными в кошельках инвесторов.

- Обычно это означает, что биткоин-инвесторы сохраняют твердую уверенность в активе, несмотря на множество макро- и геополитических встречных ветров.

- Сравнивая эту динамику предложения с прошлыми циклами, наиболее вероятно, что Биткоин находится во второй половине медвежьего рынка.

- Тем не менее, владельцы более зрелых монет тратят скромные деньги (возможно, разумное изъятие денег), однако, похоже, произошло значительное накопление между 35 и 42 тысячами долларов, поглощающее давление со стороны продавцов.

Старое предложение приближается к новым максимумам

Одним из основных инструментов, который мы используем для оценки убежденности инвесторов в анализе ончейн, является срок службы монеты (или возраст монеты). Срок жизни в широком смысле определяется как период времени с момента последнего перемещения монеты (время с момента создания UTXO).Статистически говоря, чем дольше монета остается бездействующей, тем больше вероятность, что она так и останется. Учитывая характерную волатильность Биткоина, инвесторы, которые держат монеты в течение длительного периода времени, с большей вероятностью столкнутся с резкими колебаниями цен и, следовательно, с большей вероятностью будут опытными и более убежденными ходлерами.

По мере приближения к концу первого квартала 2022 года мы можем наблюдать необычайное увеличение доли монет возрастом от 1 года, которая за последние 8 месяцев увеличилась на 9,4% от общего количества монет в обращении.

Эти монеты в значительной степени отражают объемы BTC, накопленные в фазе бычьего рынка в первом квартале 2021 года, и, таким образом, владельцы пережили две просадки более 50% и три исторических максимума. Это восстановление по масштабу и продолжительности очень похоже на восстановление 2018-2019 годов.

Хотя на приведенном выше графике объем BTC > 1 года показан как доля оборотного предложения, также полезно знать, сколько «богатств» в долларах США содержится в этих монетах. Тот факт, что большинство инвесторов принимают решения о распределении портфеля в зависимости от его деноминированной стоимости и стоимости, и, следовательно, пропорциональной стоимости в долларах США, очень актуален.

Волны Realized Cap HODL являются идеальным инструментом для этой оценки, а приведенная ниже диаграмма отфильтрована для тех же монет старше 1 года. Мы можем видеть следующее:

- Второй и четвертый кварталы 2021 года имеют много общего с прошлыми медвежьими рынками, когда общее богатство, хранящееся в монетах сроком от 1 года, достигло минимума цикла с мая по декабрь 2021 года.

- Медвежья фаза 1: когда небольшая доля богатства принадлежит более опытным инвесторам старшего возраста, это означает, что верно и обратное, и большая часть богатства принадлежит новым, менее опытным инвесторам, что является верхним формированием и материалом для медвежьего рынка.

- Медвежья фаза 2: Это неравенство в богатстве быстро восстанавливается по мере того, как все больше монет переходят в возрастные группы от 1 года, и больше богатства с более высокой базой стоимости удерживается (устанавливается более высокое минимальное значение, чем в прошлом цикле).

Текущий рынок находится в процессе восстановления (Фаза 2), однако это можно увидеть в прошлых циклах, этот процесс может занять много месяцев, прежде чем ценовой минимум полностью сформируется и обретет устойчивый импульс роста.

Ончейн-аналитики часто рассматривают обилие «старых монет» как сигнал силы рынка и убежденности по следующим причинам:

- Макроувеличение совокупной продолжительности жизни монет показывает желание держать BTC, несмотря на волатильные колебания цен, что предполагает более высокую убежденность инвесторов и ожидания будущей стоимости.

- Это отражает общее сокращение предложения «ликвидных» монет, доступных для покупки маржинальными покупателями, в результате исторического накопления покупателями «более умных денег».

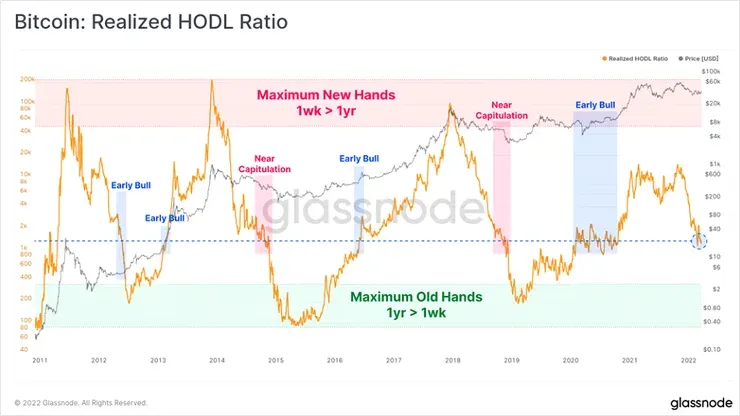

RHODL Ratio фиксирует это поведение в одном элегантном осцилляторе. Он рассчитывается как отношение между 1-недельными и 1-летними полосами Realized Cap HODL Wave. Он достигнет своего пика, когда максимальное состояние в долларах США удерживается новыми инвесторами (рыночные вершины), и дно, когда большая часть богатства принадлежит возрастным группам в 1 год (рыночные основания).

Здесь мы можем видеть макроэкономический нисходящий тренд, отражающий рост монет со сроком погашения более 1 года, которые переходят в метрический знаменатель. В настоящее время RHODL описывает баланс между новыми и опытными ходлерами, который совпадает с медвежьими рынками на поздних стадиях, а также с бычьими рынками на ранних стадиях.

Обратите внимание, однако, что только в 2012 году RHODL находился в макроэкономическом нисходящем тренде, в то время как рыночное ценообразование было бычьим.

Еще один осциллятор, который отражает впечатляющее количество психологии инвесторов в одной элегантной кривой, — это резервный риск. Этот показатель будет торговаться на низких уровнях, когда есть большое накопление инвесторов, а удержание является предпочтительной рыночной стратегией. И наоборот, когда эти опытные инвесторы закрывают свои позиции, это чрезвычайно рефлексивно в сторону роста (требуется логарифмическая шкала).

Резервный риск пока торгуется на исторически заниженных уровнях в течение 77 дней, хотя это намного меньше, чем многолетние периоды, наблюдавшиеся в 2015-17 и 2018-20 годах. Обратите внимание, однако, что резервный риск обычно сигнализирует о недооценке на бычьем рынке, поскольку ходлеры обычно начинают распределение только после того, как будет установлена новая цена ATH.

Краткосрочная поддержка соответствует долгосрочным расходам

Как видно из приведенных выше показателей, переход от медвежьего к бычьему редко бывает очевидным, и обычно требуется длительное время, чтобы разыграться. Основная причина этого заключается в том, что даже самые сильные руки могут воспользоваться ликвидностью при выходе во время ралли медвежьего рынка, чтобы сохранить и максимизировать эффективность капитала.Если мы посмотрим на возрастные диапазоны потраченного объема (SVAB), то увидим, что значительная часть монет старше 6 месяцев увеличила свои расходы в течение марта. Около 2% всего объема транзакций в сети связано с этими монетами, что является относительно значительным.

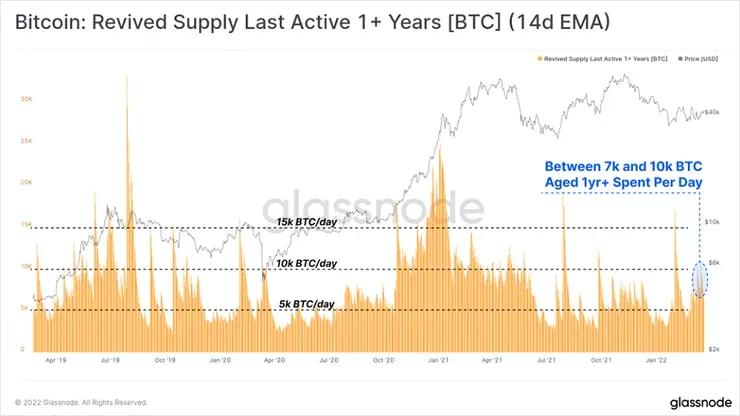

Это подтверждается просмотром Revived Supply (Возрожденный запас) от одного года, который показывает, что от 7 до 10k BTC возрастом 1 год+ было потрачено в день за последние 30 дней. Отсюда вытекают две интерпретации:

- Старые монеты находятся в движении во время этой консолидации цен, что предполагает некоторую степень неопределенности инвесторов, и имеет место снижение рисков. Вероятно, это создаст накладные расходы, которые необходимо будет поглотить.

- Рыночные цены не достигли новых минимумов, несмотря на это дополнительное давление со стороны продавцов, что свидетельствует о достаточном спросе, чтобы покрыть эти расходы.

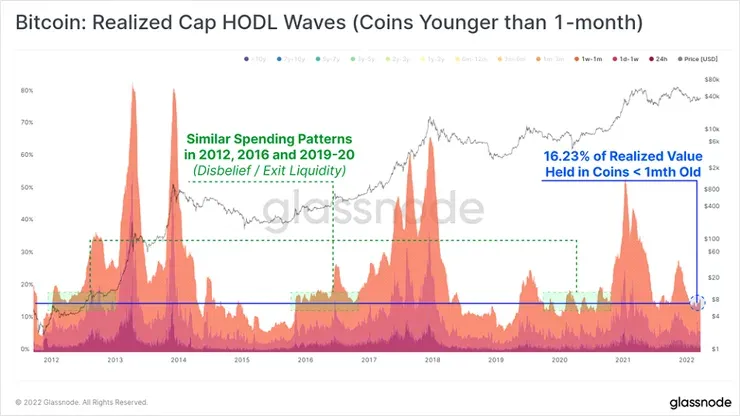

Возвращаясь к волнам Realized Cap HODL, теперь мы рассмотрим более молодые группы монет, возраст которых составляет 1 месяц и меньше. Здесь мы видим, что около 16,23% долларового богатства, хранящегося в биткоинах, в настоящее время принадлежит этим младшим возрастным группам. Эти полосы будут увеличиваться только тогда, когда вышеупомянутые старые монеты будут потрачены и перейдут к новым покупателям.

На поздних стадиях медведей эти возрастные группы обычно достигают относительных минимальных значений, поскольку все оставшиеся спекулянты и рыночные туристы покидают пространство, а более умные деньги накапливают монеты по более низким ценам. Доля стоимости в этих возрастных группах аналогична периодам «неверия и выходной ликвидности» 2012, 2016 и 2019-2020 годов.

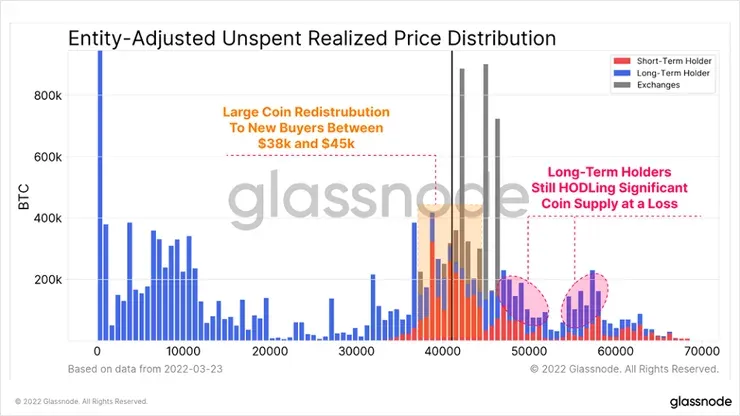

Поддерживая набор наблюдений выше, у нас есть распределение реализованных цен текущего набора UTXO (аналогия TA: профиль объема в сети). Эта версия является невыпущенной версией URPD, которая разбита на когорты долгосрочных и краткосрочных держателей.

Что мы видим, два важных наблюдения:

- Долгосрочные держатели по-прежнему владеют очень большой долей предложения, которое было приобретено по более высоким ценам (> 45 тыс. долл. США). Эти монеты несут нереализованный убыток, вероятно, в течение нескольких месяцев. Примечательно, что эти инвесторы еще не ликвидированы, что свидетельствует о сохранении сильных настроений.

- Краткосрочные держатели накопили большую часть предложения от 38 до 45 тысяч долларов. Это указывает на то, что многие инвесторы рассматривают текущий диапазон консолидации как зону стоимости, и он имеет характеристики, аналогичные диапазону от 30 до 40 тысяч долларов в мае-июле 2021 года (исследовано на 29-й неделе 2021 года).

Сохраняются риски того, что эти покупатели могут быть чувствительны к любой нисходящей волатильности. Тем не менее, степень накопления, которая, по-видимому, имела место в этом диапазоне консолидации, особенно перед лицом меняющихся макроэкономических и геополитических рисков, действительно является признаком силы и уверенности в биткоинах.

Кратковременная боль для долгосрочной выгоды

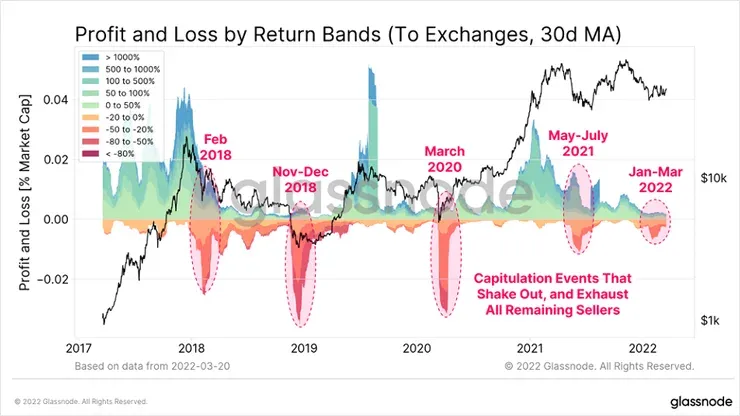

Медвежьи рынки биткоинов исторически заканчивались одним последним крупным выбросом. Событие капитуляции, которое встряхнет даже самых закаленных ходлеров. Примеры включают январь 2015 года, ноябрь 2018 года и март 2020 года, когда цены на биткоины упали более чем на 50% всего за несколько дней.Во время этих событий все оставшиеся продавцы истощены, и мы обычно видим, как прибыльные монеты, так и подводные монеты продаются в больших количествах. На приведенной ниже диаграмме представлена степень прибыли/убытка, полученная от монет, специально отправленных на биржи (скорее всего, для продажи).

Мы видим, что за последние 12 месяцев мы пережили два таких события, хотя они имеют заметно меньшую величину по сравнению с медвежьим циклом 2018-2020 годов. Учитывая две 50-процентные просадки за это время, более вероятно, что это отражает возросшее доверие инвесторов к Биткоину как к жизнеспособному активу на макроуровне.

Понятие «реализованная стоимость» полностью отражено в пределе реализации, который отражает совокупную основу затрат инвестора для когорт краткосрочных и долгосрочных держателей. На приведенной ниже диаграмме показано:

- Ограничение реализации краткосрочного держателя (розовый) более волатильно и обычно обеспечивает сопротивление на медвежьем рынке (инвесторы продают по себестоимости). В настоящее время он торгуется на уровне 45,9 тыс. долларов. Это ключевой уровень, за которым нужно следить на случай, если рынок сможет его сломать и удержать, что может свидетельствовать о смещении режима в сторону более зеленых пастбищ.

- Ограничение реализации долгосрочного держателя (синяя) движется намного медленнее, отстает от стандартной цены реализации (оранжевая) примерно на 155 дней и редко имеет тенденцию к снижению.

Нисходящий тренд в LTH Realized Cap указывает на то, что совокупная стоимость LTH снижается. Это может произойти только тогда, когда

- LTH, купившие верх, капитулируют, или

- Когда 155 дней назад LTH накопили большие объемы монет по более низким ценам.

Учитывая, что 155 дней назад был октябрьский ATH, это делает пункт 1) более вероятным исходом, предполагая, что LTH уже находятся в процессе капитуляции.

Чтобы завершить это наблюдение, мы вводим Z-Score (Z-показатель) изменения чистой позиции реализованной капитализации LTH. Этот показатель:

- Рассчитывает 30-дневное изменение реализованного предела LTH в качестве показателя притока/оттока капитала, выраженного в долларах США, в эту когорту.

- Преобразуется в Z-Score для сравнения с прошлыми циклами, когда оценка в долларах США была намного меньше.

- Высокие значения указывают на то, что большие объемы стоимости в долларах США переходят в статус LTH, что повышает их совокупную стоимостную базу.

- Низкие значения указывают на то, что базовая стоимость LTH значительно снижается, что обусловлено пунктами 1) и/или 2) выше.

Мы видим, что LTH в настоящее время переживают самое большое снижение своей совокупной стоимости в истории, а Z-Score торгуется на 2,33 стандартных отклонения ниже среднего. В сочетании с метрикой URPD и метрикой «Отношение прибыли/убытка к биржам» это описывает очень здоровое перераспределение предложения монет от более высоких цен к новому нижнему диапазону между 38 000 и 45 000 долларов.

Резюме и выводы

Медвежьи рынки биткоинов могут быть долгими, болезненными и затяжными, однако в конечном итоге они приводят к перераспределению владения предложением от более слабых к более сильным рукам. Биткоин видел довольно сильное накопление между 35 000 и 42 000 долларов, что позволяет предположить, что многие инвесторы видят зону стоимости в текущем диапазоне консолидации.За последние несколько недель произошли скромные расходы, большая часть которых приходится на монеты, находящиеся в убытке. В результате, совокупная стоимостная база как долгосрочных, так и краткосрочных держателей активов снижается, причем в исторически значительной степени. До сих пор биткоин-быки оказывали адекватную поддержку.

Тарас С.Частный инвестор, предприниматель, блогер. Инвестирую с 2008 года. Зарабатываю в интернете на высокодоходных проектах, криптовалютах, IPO, акциях и других активах. Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую партнеров, делюсь опытом.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.